O que é o Fundo Garantidor de Crédito (FGC) e como ele funciona (explicação simples)

Se você já ouviu falar em Fundo Garantidor de Crédito (FGC), mas nunca entendeu direito o que isso significa, fique tranquilo — vamos explicar de forma bem simples, com exemplos e comparações do dia a dia.

Imagine que bancos são como lojas onde você deixa seu dinheiro, geralmente investindo em produtos como CDB, LCI, conta poupança e até contas correntes. Mas será que existe algum “seguro” para esse dinheiro caso o banco vá mal ou quebre?

É exatamente aqui que entra o FGC.

O que é o FGC?

O Fundo Garantidor de Crédito é um seguro coletivo criado para proteger depositantes e investidores quando instituições financeiras falham ou deixam de pagar seus compromissos.

Funciona assim:

- Todos os bancos e instituições associadas pagam uma pequena contribuição ao FGC.

- Se uma dessas instituições quebrar ou for liquidada, o FGC garante que os clientes recebam uma parte do dinheiro que tinham lá.

- Esse valor tem um limite definido por CPF/CNPJ em cada instituição.

Ou seja: o FGC é uma espécie de “seguro de banco”, que existe para trazer mais confiança ao sistema financeiro.

Quanto o FGC garante?

Atualmente (em 2026), o FGC garante até R$ 250.000,00 por CPF ou CNPJ por instituição financeira.

Isso vale para produtos como:

CDB

Conta corrente

Poupança

LCI/LCA

Letras de Crédito

Se o banco quebrar, o FGC entra e paga até esse limite para cada pessoa ou empresa. Isso evita que as pessoas que ficam com contas ou investimentos em instituições problemáticas percam todo o dinheiro de uma vez.

Por que o FGC é tão importante?

Sem um sistema de garantia como o FGC, muita gente teria medo de deixar dinheiro em bancos menores ou em investimentos que não são de grandes instituições. Essa garantia ajuda a:

- Aumentar a confiança do público no sistema bancário;

- Evitar corridas bancárias — quando todo mundo tenta sacar ao mesmo tempo;

- Proteger pequenos investidores e poupadores;

- Manter a estabilidade financeira em tempos de crise.

Basicamente, o FGC é um amortecedor contra perdas suddenas. Ele impede que uma falência financeira vire um desastre nacional.

Como o pagamento do FGC acontece?

Quando um banco ou instituição financeira tem problemas graves (como insolvência ou fraude), o Banco Central pode decretar uma liquidação extrajudicial.

Isso significa que:

O banco é interrompido;

Um administrador é indicado pelo Banco Central;

O FGC faz os pagamentos aos clientes com direito à garantia.

Normalmente os pagamentos são feitos por meio do aplicativo oficial do FGC, com confirmação cadastral e indicação de conta bancária do beneficiário.

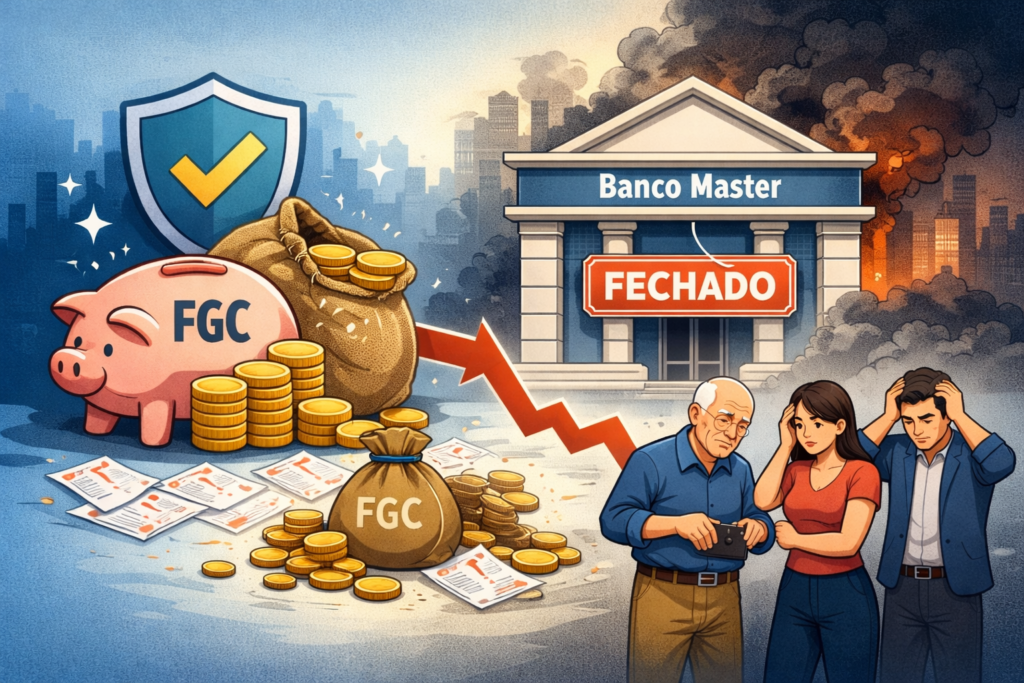

O que aconteceu com o Banco Master e o FGC

Nos últimos meses, o caso do Banco Master virou um dos maiores acontecimentos do mundo financeiro brasileiro — justamente porque envolveu o uso do FGC em uma situação bastante séria.

Em novembro de 2025, o Banco Central do Brasil decretou a liquidação extrajudicial do Banco Master após constatar uma grave crise de liquidez e indícios de irregularidades.

Isso significa que o banco foi oficialmente fechado e o seu funcionamento foi interrompido. A partir daí, o FGC passou a atuar para pagar os clientes que tinham valores cobertos pela garantia.

O que levou à crise do Banco Master?

Segundo apurações do Banco Central e da Polícia Federal:

O banco estava com problemas de liquidez e tinha poucos recursos em caixa para honrar suas dívidas.

Foram identificadas ilegalidades e possíveis fraudes, como emissão de títulos fictícios e manipulação contábil.

A Polícia Federal deflagrou a chamada Operação Compliance Zero, investigando esquema suspeito de fraude envolvendo ativos falhos e operações fictícias.

Esses fatores levaram o banco a perder a capacidade de pagar seus compromissos e acabaram por desencadear a intervenção das autoridades.

O papel do FGC no caso Banco Master

Quando o Banco Master foi liquidado, o FGC precisou ser acionado em grande escala para cobrir os depósitos garantidos.

Isso porque muitas pessoas e empresas tinham dinheiro em produtos cobertos pelo fundo.

Dados atualizados mostram que o FGC já pagou uma parte significativa das garantias:

Mais de R$ 32,5 bilhões pagos a cerca de 580 mil credores até o fim de janeiro de 2026.

Pagamentos já cobriram cerca de 75% do valor total previsto.

Em fevereiro, o total de garantias pagas ultrapassou R$ 35,1 bilhões, atingindo 87% do previsto, com cerca de 612 mil credores beneficiados.

Esse volume de recursos é histórico e representa uma das maiores ativações do FGC desde sua criação.

Consequências do caso Banco Master

Esse episódio teve efeitos diretos e indiretos no sistema financeiro e na economia. Vamos explicar os principais impactos, de forma clara e objetiva:

1. Comprometimento de recursos do FGC

O montante que o FGC está pagando aos credores do Banco Master — que ultrapassa R$ 40 bilhões — é enorme.

Isso consome uma parte significativa dos recursos do fundo e levanta preocupações sobre a capacidade de garantir outros bancos em situações semelhantes no futuro.

Essa situação pode:

Diminuir a margem de segurança do FGC;

Exigir aumento das contribuições dos bancos associados;

Impactar o custo de operações bancárias no Brasil.

2. Aumento do custo para instituições financeiras

Como o FGC é financiado por contribuições das próprias instituições financeiras, o uso de recursos em casos como este significa que os bancos podem precisar pagar mais para reforçar o fundo.

Isso pode acabar refletindo nos produtos bancários, como taxas de juros e tarifas.

Em outras palavras: indiretamente, parte desse custo pode acabar sendo repassado ao consumidor.

3. Perdas para investidores que tinham valores acima do limite

O FGC garante até R$ 250 mil por instituição.

Se você tinha mais que isso aplicado no Banco Master, o valor acima desse limite não será totalmente compensado pelo FGC.

Isso significa que:

Investidores com grandes aplicações podem sofrer perdas;

Fundos e empresas que investiram acima do limite podem ter prejuízos reais.

4. Investigações e responsabilidades

O caso também está sendo acompanhado pela:

Polícia Federal, que investiga possíveis crimes financeiros e fraudes relacionadas ao Banco Master.

Tribunal de Contas da União (TCU), que analisa a atuação do Banco Central.

Outras esferas judiciais e regulatórias.

Isso significa que o episódio pode levar a consequências legais para gestores, administradores e instituições envolvidas.

5. Reflexos no sistema financeiro e na confiança do mercado

O caso Banco Master gerou discussões importantes sobre:

Supervisão do sistema bancário;

Riscos de instituições menores com estratégias arriscadas;

Lacunas nas práticas de fiscalização e controles internos.

É natural que, diante de um caso de grande repercussão, investidores e o público em geral fiquem mais cautelosos ao escolher onde aplicar seu dinheiro — especialmente em instituições menores.

Conclusão: Por que tudo isso importa?

O Fundo Garantidor de Crédito existe para proteger você e outras pessoas de perdas totais caso um banco enfrente problemas financeiros graves.

O caso do Banco Master mostrou o quanto esse instrumento é importante — mas também revelou o quanto ele pode ser exigido em situações extremas.

Alguns pontos-chave que você deve levar para casa:

O FGC garante até R$ 250 mil por pessoa ou empresa por instituição.

Ele é acionado quando um banco é liquidado pelo Banco Central.

No caso do Banco Master, o FGC já pagou bilhões para credores e continua o processo.

Investidores com valores acima do limite podem não receber tudo de volta.

O episódio coloca em debate a necessidade de supervisão mais rigorosa e de prudência ao investir.

O conteúdo deste artigo é apenas informativo e tem como objetivo esclarecer o leitor.

No responses yet